米国では、自国の景気が順調に回復し、それに伴ってインフレ圧力も高まる「リフレ」シナリオがコンセンサスとなっている。米国債市場に限れば、イールドカーブが一段とスティープ化し、市場が織り込む期待インフレ率であるブレーク・イーブン・インフレ率(BEI)の上昇が続くことを見込んだトレード(売買取引)が盛んに行われている。

こうした見方を支えるのは、新型コロナウイルスに有効な複数のワクチンの登場と接種の開始だろう。2020年の景気の落ち込みを抑制できたという経験も、先行きの景気回復への自信につながっていると考えられる。

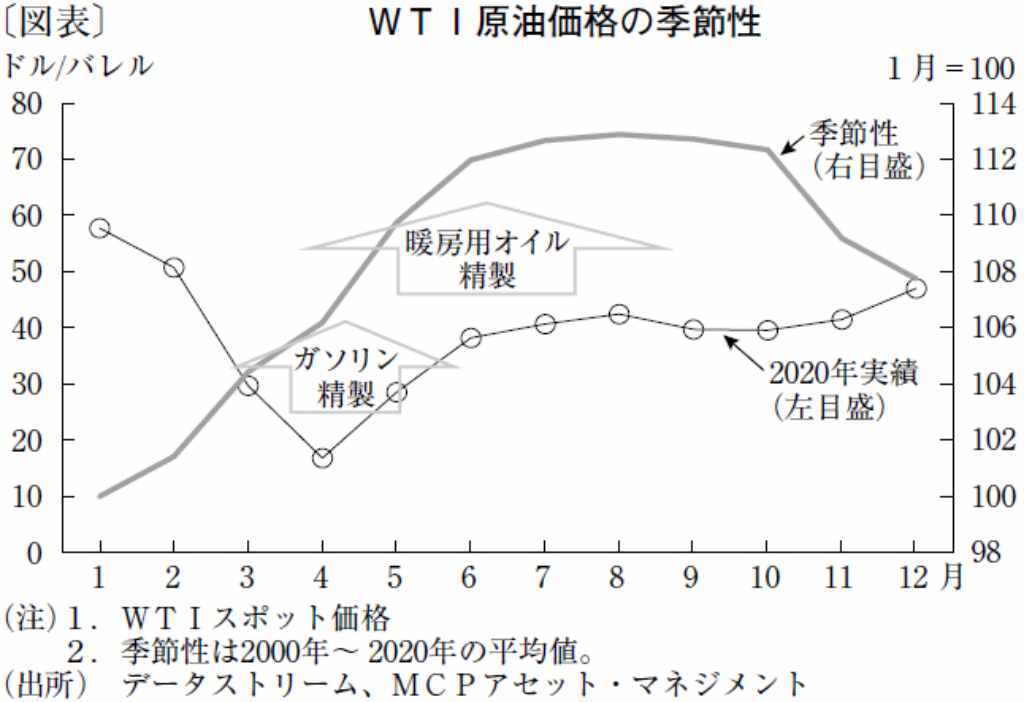

筆者が最も注目しているのが、米国の消費者物価にも大きな影響を与える原油価格である。産油国が増産に慎重な姿勢を維持し、原油価格は先行き堅調に推移する可能性が高い。もともと原油価格は、米国で自動車向けのガソリンや冬季暖房用燃料の精製需要が高まる春先から年央に向けて需給が逼迫しやすく、価格も上昇しやすい。昨年、減産を巡って産油国の足並みが乱れ、原油価格が急落したことを踏まえれば、今年はその前年比効果も加わるだろう。

このため、米国の消費者物価は3月から7月ぐらいまで高止まりする可能性が高い。そこに、米国での追加の景気対策の成立やワクチン接種の進展というニュースが重なれば、米国債市場はイールドカーブのスティープ化やBEIの上昇で反応すると考えられる。米国債市場では、米国のみならず、世界的に追加の景気対策が打ち出される見込みであることも勘案されているようだ。

しかし、こうした景気回復や物価上昇を見込んだトレードの根拠は必ずしも盤石とはいえない。実際、すでに世界的にワクチン不足が露呈している。米国では、輸送や保管の困難さもあらためて確認され、バイデン大統領の掲げる「就任から100日以内に国民1億人のコロナワクチン接種」(1月15日、ロイター)との公約にも暗雲が立ち込める。追加の景気対策についても、共和党はもちろん、民主党からも規模に対する異論が噴出している。バイデン大統領の1.9兆ドルという提案を分割し、縮小することも検討されているようだ。

加えて、年央以降は季節的に原油需給が緩和する。消費者物価の前年比効果も剥落するため、リフレシナリオに黄信号が灯るだろう。原油価格の安定を受けて、米国内のシェール企業などが増産のアクセルを踏む可能性が高いことも逆風となり得る。そこにコロナ変異種の登場、ワクチンの効果や接種ペースという変数も加われば、リフレシナリオが一気にしぼむリスクがある。米国債市場でのリフレトレードは年前半が賞味期限となりそうだ。

文・MCPアセット・マネジメント チーフストラテジスト / 嶋津 洋樹

提供元・きんざいOnline

【関連記事】

・物価水準は64年の4.4倍だが価格が下落したモノも

・中国でも長引くコロナ禍の経済的影響

・引き続き底堅いドル需要、当面1ドル=105~110円に

・個人消費の増加基調を映す乗用車登録台数

・マーケットはまだ「経済の正常化」を織り込んでいない