iDeCoの商品選びは、投資初心者でなくとも難しい。日常の生活が忙しいならなおさらだ。忙しいビジネスパーソンが、iDeCoの商品選びで失敗しないためにはどうしたらよいか。iDeCoの商品の選び方のコツと、プロがおすすめする商品5本を紹介する。

目次

1.iDeCoのおすすめ金融機関

2.iDeCoの商品の選び方

3.プロが選ぶ!おすすめiDeCo商品ランキングTOP5

4.iDeCoで話題の「ターゲットイヤーファンド」とは

5.iDeCoではリターンが見込める銘柄を

1.iDeCo(イデコ)のおすすめ金融機関

まずはiDeCo(イデコ)でおすすめ金融機関を紹介しよう。

既にiDeCo口座を持っているという人でも、iDeCo口座は変更することが可能なため、この機会に他の金融機関と自分の口座を比較しておくのがおすすめだ。

iDeCo口座おすすめランキング

iDeCoを始めるなら、運営・管理手数料が安く、取扱投資信託も豊富なネット証券がおすすめだ。

特に上で紹介した4社は、運営・管理手数料が無料の上、手数料が安い優良な投資信託を厳選して扱っているため、iDeCo制度をフルに活用することができる。

2.iDeCo(イデコ)の商品の選び方

iDeCoは2018年5月に規定が変更され、各証券会社の取り扱い商品数は35本になった。選択肢がかなり絞られた状態だが、初心者がここから数本に絞るのは簡単ではない。どのように選べばよいのかコツをお伝えしよう。

iDeCo(イデコ)の商品選びの前に——投資界のカリスマが示す『投資の大原則』とは

世界を代表する資産運用の思想家であるバートン・マルキールとチャールズ・エリスは、共著『投資の大原則』で、個人投資家が投資に成功するのに必要な要素は以下だと書いている。

(1)再投資(複利)の効果を認識すること

(2)市場の値動きに左右されず一定額をこつこつと投資すること

(3)資産タイプの分散をできるだけ図ること

(4)市場全体に投資するインデックスファンドを選ぶこと

(5)コストの低い商品を選ぶこと

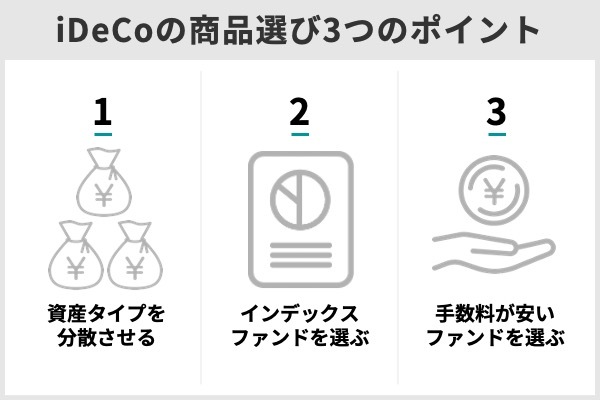

このうち(1)と(2)はiDeCoを利用する時点で満たしている。残りの3つについて解説していこう。

iDeCo(イデコ)の商品選びの原則1……資産タイプの分散をできるだけ図ること

iDeCoで投資を始める初心者がよくおすすめされるのはバランス型だ。投資信託には国内株式、海外株式、国内債券、海外債券、国内REIT(不動産投資信託)、海外REIT(不動産投資信託)、コモディティ(金など)に投資するものがある。バランス型の投資信託はそれらに複合的に資金を配分する。採用する資産の種類や配分比率はファンドにより異なる。

初心者に向いている理由としては、1つの銘柄で複数の資産に分散投資できることだ。それから自動的に「リバランス」されることが挙げられる。リバランスとは市場の状況に合わせて、最も利益を期待できる資産配分に組み直すことだ。初心者がこれを自分でやるのは大変だが、投資信託ならプロに任せられる。

iDeCoでバランス型ファンドを選ぶならば、必ず資産配分は確認してほしい。銘柄によって株式偏重であったり債券偏重であったりするためだ。

債券比率の高いバランスファンドは安全性が高いが、iDeCoの節税効果の一つである運用益の非課税効果が得られない。また、バランスファンドは運用に手間がかかるため、一般的に手数料(信託報酬)が高めであることにも注意したい。

40代の投資初心者がiDeCoでバランスファンドを運用する場合、どのような資産配分が適切なのだろうか。年齢的には収入に増加の余地があり、老後までまだ20年程度の時間があるが、住宅ローンや教育費などの出費がかさむ時期でもある。リスク資産である株式の組み入れ比率は40%~60%だが、積極的な投資に不安がある初心者なら40%~50%にとどめるのが良いだろう。

この資産配分に該当するiDeCo対象商品のバランスファンドで、株式組み入れ比率が40%~50%、信託報酬が1%を下回る商品をピックアップした。

・iDeCo(イデコ)対象のバランスファンド(株式組み入れ比率40%~50%、信託報酬1%以下)

| 銘柄 | 信託報酬 (年率) |

取扱証券会社 |

|---|---|---|

| eMAXIS Slim バランス(8資産均等型) | 0.154% |

SBI証券(セレクトプラン) 松井証券 |

| DCインデックスバランス(株式40) | 0.154% | SBI証券(オリジナルプラン) |

| iFree 8資産バランス | 0.242% | SBI証券(オリジナルプラン) |

| DCマイセレクション50 | 0.319% | 岡三オンライン証券 |

| マネックス資産設計ファンド<育成型> | 0.550% | |

| セゾン・バンガード・ グローバルバランスファンド |

0.590% |

楽天証券 SBI証券(セレクトプラン) |

| 三菱UFJ DCバランス・ イノベーション(KAKUSHIN) |

0.660% | 楽天証券 |

| SBI資産設計オープン(資産成長型) | 0.748% | SBI証券 |

「eMAXIS Slim バランス(8資産均等型)」と「iFree 8資産バランス」は、株式の組み入れ比率が37.5%だが、人気が高く取扱金融機関が多いため、あえて掲載した。

信託報酬が年率0.5%を切るようなバランスファンドは、原則として資産配分が固定、もしくは±5~10%であることが多い。一方、信託報酬が高めのバランスファンドは、資産配分を投資環境に応じて動的に入れ替えるタイプが主流だ。

どちらが良いかは意見が分かれる。わかりやすさとコストの低さを重視するなら固定タイプ、市場の動きに合わせてプロに判断してほしいと考えるなら変動タイプが良いだろう。

iDeCo(イデコ)の商品選びの原則2……市場全体に投資するインデックスファンドを選ぶこと

投資信託には市場の指数と連動するインデックス型と、市場平均を上回るリターンを目指すアクティブ型がある。ひとつの企業や分野に投資するのではなく、日本やアメリカ、先進国、グローバルといった市場全体に投資できるインデックス型は初心者や長期投資に適している。

一般的に債券より株式、国内より海外、インデックス型よりもアクティブ型のほうがリスクとコストが高く、その代わり期待できるリターンも大きい。投資初心者は、できるだけリスクとコストを抑えるべきなのでインデックス型が向いていると言われている。新興国やコモディティは値動きが激しいので、投資に慣れてからチャレンジしたい。

iDeCoの投資タイプや投資対象は、各証券会社のホームページや投資信託の目論見書に詳しく記載されている。キーワードを拾えば、どういった種類のファンドなのかがわかるはずだ。

iDeCo(イデコ)の商品選びの原則3……手数料が低いファンドを選ぶ

信託報酬は投資信託を保有している限り発生する。長期間保有することが前提のiDeCoでは、信託報酬は厳しくチェックすべきポイントだ。

信託報酬はタイプによって水準が異なり、安全性の高い国内外株式・債券のインデックス型なら0.15~0.18%程度、バランス型は0.17~1.20%と幅が大きく、ターゲットイヤー型はおよそ0.7~0.9%だ。ターゲットイヤーについては後述する。

信託報酬は年々値下げ傾向にあり、特にインデックス型はコスト安競争が激しい。iDeCoでも最安だと思っていたファンドが相対的にコスト高になっていることがあるため、定期的にチェックしたいところだ。

新興国・成長株・アクティブ型には2%を超える銘柄もある。iDeCoの信託報酬が1%の場合、100万円を10年間運用すると10万円近くの費用が発生することになる。パーセンテージだと小さい数字に見えるかも知れないが、iDeCoのような長期投資においては1%の違いは大きい。

iDeCoを始めてリスク管理に自信がついてきたら、大きなリターンが見込めるファンドに挑戦してみるのもいいだろう。

参考に、大手ネット証券であるSBI証券、楽天証券、マネックス証券、松井証券、岡三オンライン証券のiDeCo採用銘柄から、信託報酬の安い銘柄上位10商品をランキング化した(2020年7月8日時点)。

・信託報酬の安いiDeCo(イデコ)商品ランキング

| 銘柄 | 信託報酬 | 取扱証券会社 | |

|---|---|---|---|

| 1 | eMAXIS Slim米国株式(S&P500) | 0.0968% |

SBI証券(セレクトプラン) |

| 2 | <購入・換金手数料なし> ニッセイ外国株式 インデックスファンド |

0.1023% | SBI証券(セレクトプラン) |

| 3 | eMAXIS Slim 先進国株式インデックス | 0.1023% |

SBI証券(セレクトプラン) 松井証券 |

| 4 | たわらノーロード先進国株式 | 0.10989% | 楽天証券 |

| 5 | SBI・全世界株式 インデックス・ファンド (愛称:雪だるま(全世界株式)) |

0.1102% | SBI証券 (セレクトプラン) |

| 6 | eMAXIS Slim 全世界株式 (除く日本) |

0.1144% | SBI証券(セレクトプラン) |

| 6 | eMAXIS Slim 全世界株式 (オール・カントリー) |

0.1144% | |

| 8 | 三菱UFJ 国内債券 インデックスファンド (確定拠出年金) |

0.132% |

SBI証券(オリジナルプラン) 松井証券 |

| 8 | DCニッセイ国内債券インデックス | 0.132% | 岡三証券 |

| 10 | たわらノーロード国内債券 | 0.154% | 楽天証券 |

三菱UFJ国際投信の「eMAXIS Slim」シリーズが多数上位入りしている。「eMAXIS Slim」シリーズは常に信託報酬の業界最低水準と銘打っているだけあって、コストにおける強みが際立つ。

運用会社が特に手数料引き下げ争いに力を入れているファンドシリーズ以外では、債券を主な投資先とする商品がランクインした。低コスト商品を多く扱うiDeCoの証券会社として存在感があるのは、SBI証券(セレクトコース)だ。

口座開設数No1

|

投資信託に強い

|

米国株が豊富

|

| 詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

3.プロが選ぶ!iDeCo(イデコ)でおすすめの商品ランキングTOP5

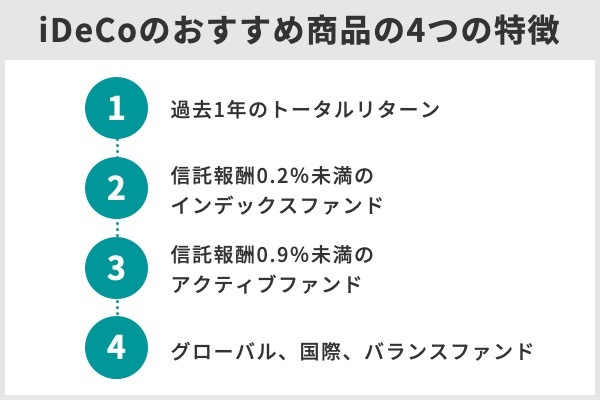

前述のiDeCo(イデコ)の商品の選び方をふまえ、さらにリターンも期待できるおすすめの商品を紹介しよう。過去1年間のトータルリターンが高く、信託報酬がインデックスファンドで0.2%未満、アクティブファンドで0.9%未満のiDeCo商品に限り、初心者にもおすすめできる銘柄5位までを挙げた(データは2020年10月時点)。

なお、リターンは高いが投資対象が純コモディティや国内中小株など限定的なファンドについては今回は除外した。グローバル株式や国際株式、あるいはバランスファンドをランキングの対象にしている。

1位……ひふみ年金——不安定市場においても好成績で人気のアクティブファンド

iDeCoで購入できる代表的なアクティブファンドといえば、レオス・キャピタルワークスの「ひふみ年金」だ。レオス・キャピタルワークスの人気商品である「ひふみ投信」と同じ運用方針の確定拠出年金専用のファンドである。ひふみ年金はひふみ投信より規模は小さいものの、iDeCoで非課税メリットが受けられる。

ひふみ年金は国内外の割安と思われる株式に積極投資し、インデックス型よりも高い運用成績を目指す。手数料が高くなりがちなアクティブファンドにおいて、信託報酬年率0.836%は充分低水準と言える。

ひふみ年金の1年トータルリターンはSBI証券の全iDeCo対象銘柄において2位の23.42%だ。3年リターンも7.30%と順調だ。ただし私的年金の資産形成にアクティブ銘柄1本というのはややリスクが高いので、別途安定性の高い投資信託と組み合わせて保有したい。

<購入できる金融機関例>

- SBI証券 (オリジナルプラン、セレクトプラン)

松井証券

マネックス証券

2位……eMAXIS Slim先進国株式インデックス——日本を除く先進22ヵ国に低コストで分散投資

eMAXIS Slim先進国株式インデックスは、三菱UFJ国際投信の「eMAXIS Slim(イーマクシス スリム)」シリーズの主力商品だ。MSCIコクサイ・インデックスをベンチマークとすることで、日本を除く先進22ヵ国の株式市場の動きに連動するようになっている。

同シリーズは「受益者還元型信託報酬率」を採用しており、純資産総額が大きくなるほど保有者のコストが低くなる。信託報酬は年率0.1023%と最低水準で、「米国株式(S&P500)」「バランス(8資産均等型)」と合わせて信託報酬率の引き下げ対象になっている(2020年10月時点)。

eMAXIS Slim先進国株式インデックスのトータルリターンは1年で8.56%とインデックス型としては上々だ。3年の長期でも5.98%のプラスである。安定性だけでなくリターンもある程度期待できる。ただし米国を中心とする先進国のみが対象で、日本株や新興国株は含まれないので注意しよう。

<購入できる金融機関例>

- SBI証券 (セレクトプラン)

松井証券

マネックス証券

3位……インデックスファンド海外株式ヘッジあり(DC専用)——国際株式に為替リスクなしで投資できる

インデックスファンド海外株式ヘッジあり(DC専用)は、日興アセットマネジメントが運用する確定拠出年金(DC)専用ファンドだ。MSCIコクサイ・インデックをベンチマークにし、日本を除く先進国株式に投資する。

トータルリターンは1年で8.33%、3年で7.08%と安定しているようだ。為替ヘッジありのため為替変動による損失を回避できるが、その分コストはやや高めで、信託報酬は年率0.176%である。

インデックスファンド海外株式ヘッジあり(DC専用)が設定された2002年当時、DC専用商品は手数料の安さで注目を浴びた。しかしインデックスファンドの低コスト競争が始まってからはそれほど目立たなくなってしまっている。

<購入できる金融機関例>

- SBI証券 (セレクトプラン)

4位……eMAXIS Slim全世界株式(除く日本)——1本で先進国だけでなく新興国にも分散投資できる

eMAXIS Slim全世界株式(除く日本)は三菱UFJ国際投信の「eMAXIS Slim(イーマクシス スリム)」のひとつだ。同シリーズには全世界に投資できるファンドが「除く日本」「オール・カントリー」「3地域均等型」の種類があるが、トータルリターンの高さから日本を除くタイプが4位にランクインした。1年で8.30%の実績をあげている。

2018年3月に設定されたばかりだが、純資産総額は300億に迫る勢いだ。信託報酬は年率0.1144%と低めである。ポートフォリオに日本株がすでにあって新興国を含む国際株式に分散投資したい場合に適している。

<購入できる金融機関例>

- SBI証券 (セレクトプラン)

- 松井証券

5位……セゾン・バンガード・グローバルバランスファンド——低コスト・高品質なバンガードのインデックスを用いて1銘柄で世界中の株式と債券に投資

セゾン・バンガード・グローバルバランスファンドは、セゾン投信の国際バランスファンドだ。世界30ヵ国以上の株式と10ヵ国以上の債券に分散投資する。資産配分比率は株式:債券が50:50で、半分を値動きの緩やかな債券にすることで長期投資に適した安定的な運用ができる。株式や債券の時価は常に変動するため、必要に応じてリバランスをおこなっている。手間のかかるバランスファンドにしては信託報酬は年0.57%(±0.02%)とお手頃だ。

インデックスファンドの先駆者であり世界シェア1位のバンガード社の投資信託に投資している点も信頼性を感じさせる。ただ株式市場が好調な場合でも恩恵は限定的なので、値動きに一喜一憂せず長期で保有する人向けだ。

<購入できる金融機関例>

- SBI証券 (セレクトプラン)

- 楽天証券

iDeCo(イデコ)の商品を選ぶときは目論見書や運用報告書を確認

iDeCoの商品選びにおいては、コストの低さ、分散投資の度合い、期待できるリターンといった切り口をバランスよく満たした銘柄を選ぶようにしたい。コストだけに注目し、投資対象商品や地域を確認しない、リターンの高いランキング上位から積極投資型商品ばかりを選ぶといった判断の仕方はおすすめできない。

各証券会社や運用会社、モーニングスターをはじめとする格付け会社から投資信託の概要を一読し、基準価額の推移、手数料、トータルリターンをチェックしよう。できれば最新の運用報告書までは目を通すことをおすすめする。

口座開設数No1

|

投資信託に強い

|

米国株が豊富

|

| 詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

詳細こちら (公式サイトへ) |

4.iDeCo(イデコ)で話題の「ターゲットイヤーファンド」とは

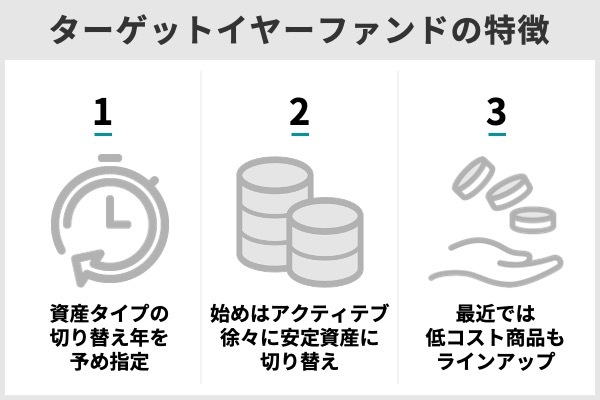

上述したバランスファンドの一つに「ターゲットイヤーファンド」と呼ばれるものがある。ターゲットとなる年を2030年、2050年のように決め、始めは株式を中心に積極的な投資を行うが、ターゲットイヤーに向けて徐々に安定資産に切り替えていく商品だ。老後資金形成を目的として60歳まで運用を続けるiDeCo向きの商品と言えるだろう。

米国で成長してきたターゲットイヤーファンドは、近年日本でも普及しつつある。かつては手数料が高かったが、最近は低コスト商品も開発され、現在の手数料はインデックスファンドとアクティブファンドの中間あたりだ。参考に、ネット証券で展開しているターゲットイヤーファンドを以下にまとめた。

| 銘柄 | 信託報酬 | 取扱証券会社 |

|---|---|---|

| SBI-セレブライフ・ストーリー2025 | 0.6888% | SBI証券 |

| SBI-セレブライフ・ストーリー2035 | 0.6931% | SBI証券 |

| SBI-セレブライフ・ストーリー2045 | 0.6928% | SBI証券 |

| SBI-セレブライフ・ストーリー2055 | 0.6791% | SBI証券 |

| 楽天ターゲットイヤー2030 | 0.8575% | 楽天証券 |

| 楽天ターゲットイヤー2040 | 0.8675% | 楽天証券 |

| 楽天ターゲットイヤー2050 | 0.8675% | 楽天証券 |

主要ネット証券のうち、SBI証券(オリジナルプラン、セレクトプラン)と楽天証券ならターゲットイヤーファンドの取り扱いがある。ターゲットイヤーファンドの運用は名称を見ればわかりやすい。たとえば「セレブライフ・ストーリー2045」なら2025年まで株式比率高めの積極運用を行い、徐々にリスク資産を減らして2045年には債券を中心とした安全運用に切り替える。楽天の「ターゲットイヤー」シリーズも同様だ。

40代であれば2035年をターゲットとするファンドを選ぶのがちょうど良いだろう。信託報酬は1%を切る水準でおさめられている。

気をつけたいのがターゲットイヤーの後だ。主に安定資産に投資しているため、あまり利益は期待できないが信託報酬は発生する。ターゲットイヤー後はそのままにせず、定期預金や他の運用資産に振り替えるなどの対策をしたい。

5.iDeCo(イデコ)ではある程度リターンが見込める商品がふさわしい

iDeCoに対応している金融機関では、投資信託以外にも定期預金などの元本保証商品も対象商品に含まれていることが多い。iDeCoの商品選びをする時間がないためとりあえず定期預金にしている人が多いが、早めに投資商品に切り替えることをおすすめする。なぜならiDeCoには口座管理手数料が発生するからだ。

iDeCoの加入時に2,829円の手数料がかかるほか、運用期間中には安くて171円、高くて629円の口座管理手数料が発生する。iDeCoの口座を開設しているだけで年間2,052円~7548円の負担だ。定期預金の利息でこれらを補うことはできない。つまり元本割れということになる。

iDeCoのメリットは、所得税・住民税の控除の対象となるだけでなく、運用益が非課税になることも大きい。このメリットを最大化するためには、iDeCoで選ぶ銘柄はある程度リターンが見込める金融商品がふさわしいと言えそうだ。

実際にiDeCoを始めてみる

圧倒的な商品数と無料ロボアドバイザーの利用で自分に合った商品が選べる

>>SBI証券の口座開設はこちら

運用コストを抑えた商品ラインナップと無料のウェブセミナーが充実

>>楽天証券の口座開設はこちら

創業100年の歴史と実績がある老舗、厳選ラインナップで商品が選びやすい

>>松井証券の口座開設はこちら

簡単な質問に答えるだけでポートフォリオを提案してくれるファンドナビが便利

>>岡三オンライン証券の口座開設はこちら

お客様満足度94.5%、専用ロボアドバイザーなど充実したサポートが魅力>>マネックス証券の口座開設はこちら

この筆者の記事を見る

【関連記事】

・40代からiDeCo(イデコ)を始めるのは遅いのか

・SBI証券のiDeCo(イデコ)手数料は?

・楽天証券でiDeCo(イデコ) 特徴や強みは?

・iDeCo(イデコ)を始めるならSBI証券と楽天証券のどっち?

・【初心者向け】ネット証券おすすめランキング